信託と税務手続き

家族信託を設定・運用していくうえで

税務届出が必要なこともあります。

信託期間に行う税務届出について

まとめてみました。

信託開始後の税務届出

信託契約を締結後に行う税務手続きとして、

信託契約の日の属する月の翌月末日までに

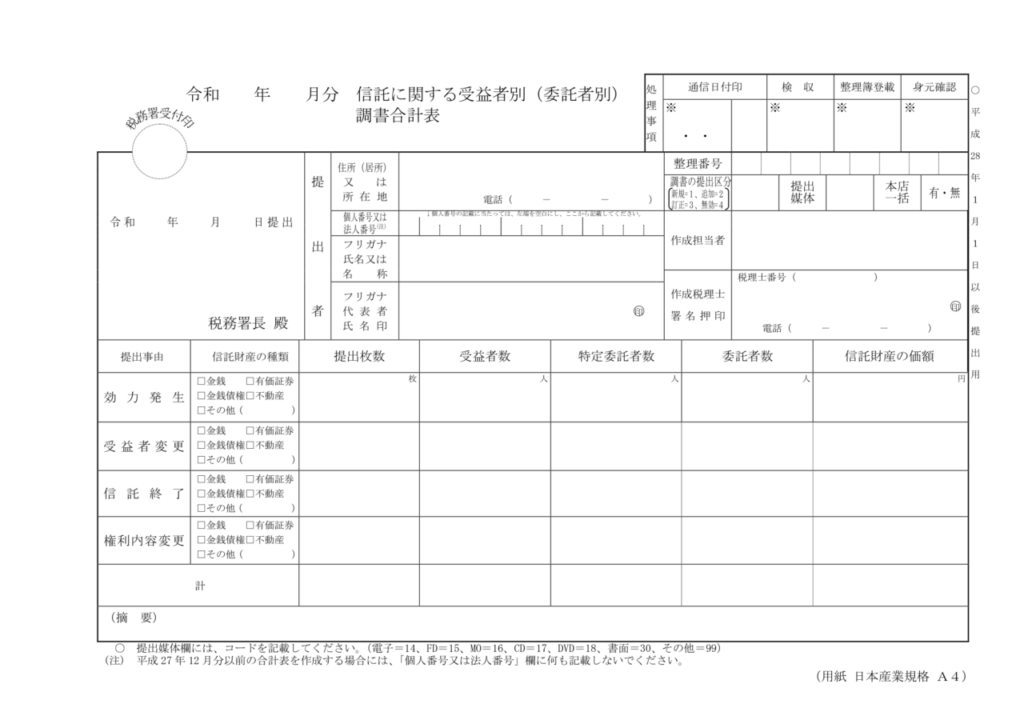

信託に関する受益者別調書」及び「信託に

関する受益者別調書合計表」を税務署に

提出します。

この届出は贈与税の課税対象になるかどうかを

税務署に判断させるためです。

届出が不要な場合

以下の場合には、受益者別調書を

税務署に提出する必要はありません。

①受益者別に当該信託の信託財産の相続税評価額が

50万円以下の場合

50万円以下の場合

②委託者と受託者が同一(自益信託)の場合

①は少額の財産の移転であり、②は実質的な財産の移転がなく、

ともに贈与税の課税対象ではないので、提出不要になります。

家族信託は、自益信託で設定することが基本ですので、

信託契約後に税務手続きを行うことは少ないです。

信託期間中の税務届出

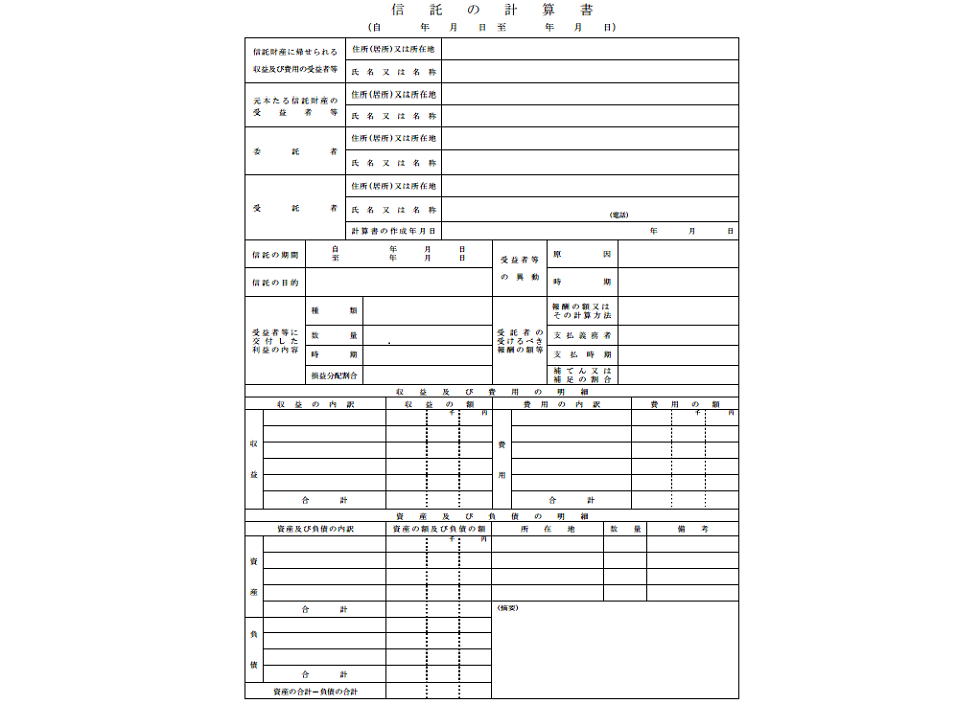

受託者は毎年1月31日までに「信託の計算書」

「信託の計算書合計表」を税務署に提出します。

信託財産から生じる家賃・利息などの収益は

受益者に帰属しますが、収益に対する所得税を

課税するために提出するものです。

届出が不要な場合

信託財産からの収益の額が3万円以下

(信託の計算期間が1年未満の場合は1万5千円以下)の

場合には、信託計算書の提出は不要です。

自宅や金銭のみを信託財産とした場合には、

収益が生じないので信託計算書の提出は不要です。

アパートや駐車場など収益性がある信託財産であれば、

上記の基準額以上の収益があるのが一般的なので、

信託計算書の提出が必要です。